资本框架和管理

对银行而言,资本管理的重要性不言而喻。 银行在建立优质资本基础所采取的方法及其有效部署都是高层管理人员不可轻视的战略决策。 一个深思熟虑的资本管理框架不仅可以帮助银行安然驶过金融市场的波动,还可以使其建立起超越竞争对手的优势。

概述

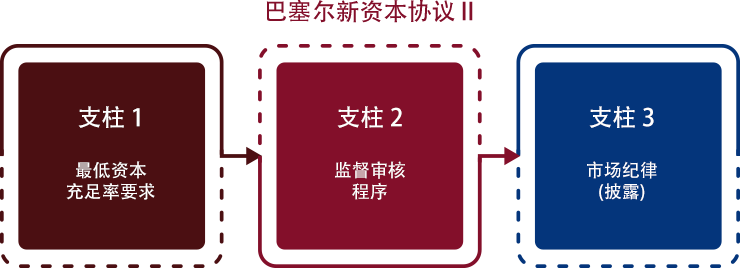

巴塞尔资本框架详细说明了银行应制定和实施的一套政策、流程、模型和工具,以确保监管机构能够批准风险资本要求的框架运用。 资本框架应被视为银行采用风险敏感性业务实践和风险管理流程以提高自身竞争优势的一个契机。 下图说明了巴塞尔资本框架的三大支柱:

采用巴塞尔资本框架将促使:

- 银行可用于信贷审批、限额设置、定价和投资组合优化以及资本配置的风险敏感信息

- 银行能根据不同业务和服务组合的风险程度更有效地分配资金

- 相对于那些还未实施巴塞尔资本框架的银行,可提供更有竞争力的贷款条件 (尤其对于那些信用良好的借款者)

- 采用巴塞尔资本框架的银行更有希望获得有利的信用评级,从而降低资本成本

我们的服务

在巴塞尔资本框架方面,我们所提供的咨询服务包括:

- 提供有关巴塞尔资本框架的要求和实施办法的咨询建议,包括提供其他司法管辖区监管机构和银行的实施惯例的参考信息。

- 通过详细的差距分析,协助银行对自身的资本框架与巴塞尔资本框架(标准法和内部评级法)进行评估,并提供建议以弥补所鉴定的差距。该建议可能包括政策、流程、数据、计算方法论和技术/系统平台的更进。

- 协助银行实施巴塞尔资本框架标准法和内部评级法,包括:

- 按照与巴塞尔资本框架相关的系统要求,对资产分类﹑外部评级﹑内部评级的使用﹑信用风险缓释等政策和流程进行界定

- 定义用户对系统提升的要求,以符合标准法和内部评级法的要求

- 风险加权资产应用软件的评估与选择

- 内部评级模型输出结果的校准

- 国家监管当局的认证筹备

- 信用评级模型的开发和验证(请参阅信用风险管理部分)

- 使用测试:根据巴塞尔资本框架的要求,银行必须有一个可信的记录,以证实内部评级已透彻的使用于其业务与操作流程。 在此方面,我们能够协助银行制定以下各方面的使用测试框架、政策和流程:

- 信贷审批

- 限额管理

- 信用风险信息的汇报

- 价钱

- 其他更广泛的风险管理活动,如储备金﹑信用风险偏好﹑监管资本计算﹑盈利能力和业绩的衡量等。

- 第二支柱风险的计量和管理,包括流动性风险、银行账户利率风险、信用集中风险、声誉风险和战略风险等(注:此类项目也可以作为ICAAP项目的一部分进行)

概览

银行必需满足最低监管资本要求以保护存款者的权益,但这并不保证银行能在危机中生存。 在银行满足监管资本的要求之余,银行也必需储备足够的资本,以确保在遭遇到非预期损失事件时仍保有生存和持续经营的能力。

要有效地达到上述要求,金融机构将需:

- 阐明其所愿意承担的风险水平

- 明确列出其所拥有,并可支配以处理突发事件的财务资源

- 密切并持续地关注其资本充足率

- 制定资金应急计划

此外,巴塞尔资本框架下支柱2的关键要求之一是,银行应建立内部流程以评估其整体资本充足率相对于银行的风险轮廓,以及维持资本要求的策略。 该流程为内部资本充足率评估程序(ICAAP),并构成了银行资本管理的核心流程。

我们的服务

我们提供以下咨询服务,以协助银行执行资本管理并满足支柱2/ICAAP的要求:

- 制定ICAAP框架和流程,对银行在监控资本充足率﹑资本规划和资本管理方面所应采用的治理架构和流程提供建议。

- 风险偏好设置(RAS):协助银行设计和制定银行的风险偏好,阐明银行在追求其战略目标时所愿意承担的风险的性质和水平。 这将包括风险偏好框架、角色和职责、鉴定风险偏好指标并设定指标阀值以及其他相关程序。

- 资本充足率评估:协助银行开发必要的框架﹑方法和流程,以识别﹑计量和监测不涵盖在支柱1范围内的各种风险,并估计其所需的额外资本。

- 资本规划和管理:协助银行制定全面的计划,以满足其总体资本要求,并采取措施处理所预期的资本短缺,确保过剩的资本得到最佳的使用。

- 经济资本(EC)计量:审核与提升/开发经济资本模型和所采用的计算方法论。 这将考虑到该模型的稳健性、粒度和相关性结构。

- 资本分配:基于各业务部门的预期回报以及其信用﹑市场﹑操作和其他风险曝露,为银行提供建议以将资本适当地分配到各业务部门。

- 恢复计划:制定恢复计划,指定银行在各种情景下将可行和有效的恢复选项的范围,详细说明每种恢复选项的影响、执行时间、依赖关系、约束、长期后果和负责执行的单位。